高盛:2017年全球市场六大投资机会、十大经济主题 2016-11-20 [url=]新财富杂志[/url]

11月19日(去年也是19日),高盛如约发布了2017年度的全球宏观展望及投资策略的系列史诗级报告,从全球宏观经济、外汇市场、大宗交易市场到地缘格局、投资交易机会等全球市场十大主题进行全方位剖析,并推出六大顶级交易策略和三大不可忽视的风险,解密2017年全球市场投资路线图。

来源:创投界(微信号pevcnews)

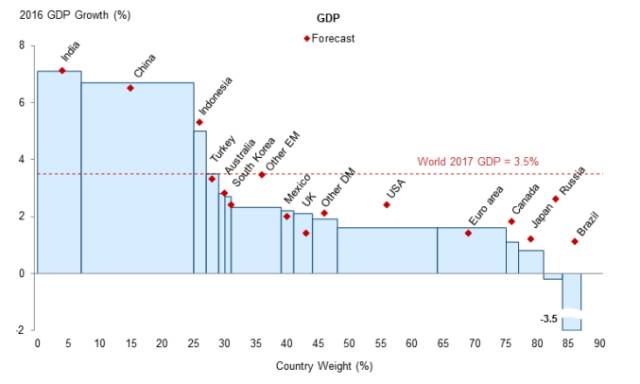

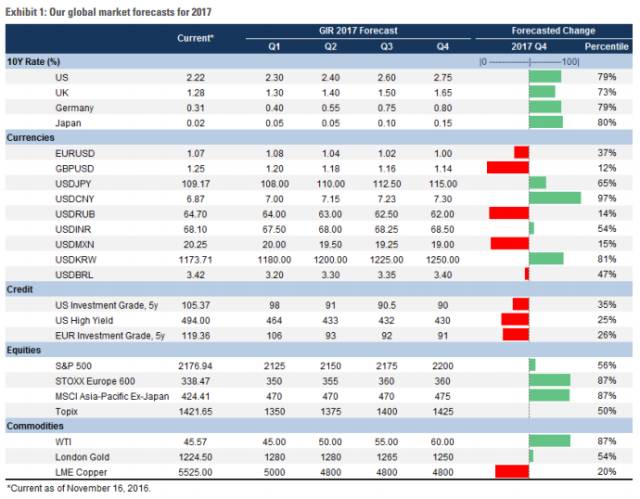

先上两张图,图一为全球GDP增长的预测,图二为全球汇率预测。

2017年全球十大经济主题

● 主题一 美国财政政策:促进增长

报告称,11月9日,美国候任总统特朗普在胜选演讲时,演讲重点放在了基础设施建设上——而不是贸易保护主义或移民限制——而这催化了市场风险情绪。

“市场需要经济增长。很明显,市场迅速捕捉到了特朗普关注经济增长的信息。”报告中写道,“同样很明显的是,市场对特朗普任期内的经济前景预测已经迅速从‘不确定’转为了‘增长’。”报告预测,美国的财政政策将会促使通货再膨胀。这一政策有很大可能被国会通过。

● 主题二 美国贸易政策:不需要过于忧虑

高盛预测近期并不会有贸易战,目前重新谈判的协议(比如北美自由贸易协定)将侧重提高美国制造业的前景。他们在报告中写道:“我们认为目前大众媒体过分夸大了贸易战会产生的下跌风险。我们的假设观点是,特朗普会和奥巴马一样务实地施行施行惩罚性关税。”

● 主题三 预期回报:略微增加

预测团队称,相对于他们去年对2016年的预测,明年持有金融资产的投资者可以预期更多回报——不过他们也强调,明年的回报也还是不会太高。“全球股市我们最看好亚洲各国市场(除日本外),我们预测其回报率能达到12.5%(2016年回报率为3.8%)。”分析师们在报告中写道,“我们预测日本东证股价指数会下跌3.7%(2016年上涨5.2%)。”

● 主题四 新兴市场风险:特朗普的极端态度是暂时的

大选后,随着国债回报率提高,购买海外债券需求降低,加之特朗普可能施行贸易保护主义政策的威胁,造成新兴市场的股票大跌。

尽管股市显示投资者不看好新兴市场,但高盛认为明年新兴市场的颓势并不会持续太久。Himmelberg表示:“我们一致认为,随着美国经济增长,新兴市场也会回暖,尤其是股票和利差。”

● 主题五 货币政策:重点在信贷建立的手段

对于高盛来说,日本央行控制收率曲线的举动也不过是其政策革新时如“煤矿中的金丝雀”一样的试探举动。其政策革新目标并非通过长期国债影响市场借贷成本,而是补充短期银行信贷的中介费用。

他们关注的重点是传动机制和类似“贷款资助金”方案这样的手段,将会对真正的经济活动(主要是投资)产生巨大影响。

高盛预测团队认为,优化目标的货币政策有利于避免因量化宽松和负利率导致的消极影响。

● 主题六 企业收入增长减缓:预示转折点出现

过去数年,标准普尔500指数成分公司在季度财报中,营业收入比净利润更频繁地超出分析者预期。这是由于成本削减,股数缩水,而非销量上升,经济增长。然面,策略师“预测2017年美国企业已经从最近的‘营收衰退’中复苏”。

他们认为,随着全球经济更紧密,石油价格恢复,美国本土收入将会增加。Himmelberg在报告中表示:“高盛的美国投资策略团队预测,2017年宏观经济背景的适度改善能够提高每股利润10%至116美元,促进提高标普500指数。到年底标准普尔500指数会达到2200点。”

● 主题七 通货膨胀:成熟市场通胀更快

大选之后,美国基于市场的通胀预期指标迅速飙升。

“目前我们清楚的是,经济问题,尤其是减免税收,公共建设花费,和国防收入都需要重点关注,它们也都是应对通货膨胀的重要手段。”高盛预测团队表示,“我们预测日本、中国、美国和欧洲的公共支出会大量增加。”这些策略师认为,由于物价压力低于未来一段时期内预期,各个发达国家的央行行长们将会容忍过度通货膨胀的发生。

● 主题八 下一个信贷周期:表现良好

尽管部分对商品价格敏感的信贷市场在2016年吃了苦头,但所幸其他信贷市场没有受太大影响。高盛团队预测明年这一情况也不会改变,信贷循环不会恶化。

“不论美国国家资产负债表 表现如何,经济衰退会增加违约现象,而经济扩张会保持较低的违约率。我们觉得在目前的信贷周期也是这样。”他们写道,“尽管国家资产负债表表现不佳,我们认为2017年美国的衰退风险依旧很低,也不太可能出现转折点。”

● 主题九 “耶伦看涨期权(Yellen Call)”2.0:是否出现依情况而定

去年,高盛预测团队讨认为,关于美联储的普遍看法——美联储通过对市场动荡施行缓解政策作为回应,以保持金融资产价值——正逐渐被颠覆。现在,宽松的金融环境让美联储能够更迅速的撤退,最终限制金融资产的价值。

“2017年,我们的预测也是如此。特别是考虑到将上任的特朗普承诺了会实行更务实的财政政策。”Himmelberg表示,“至于‘耶伦看涨期权’是否会出现要视情况而定——如果2017年施行了大量财政刺激,美国联邦公开市场委员会(FOMC)就不得对宽松的金融环境做出更有力的调节。”高盛提出的“耶伦看涨期权”是指当就业市场接近充分就业、核心通胀不断上升,市场情绪大幅改善时,联储或会激进地收回宽松政策。

然而,高盛分析师也提醒,考虑到最近国债回报率和美元都飙升,无法保证明年金融环境会一直宽松。

● 主题十 人民币走势前景亦是看点

特朗普一再指责中国是汇率操纵国。最近,中国政府干预政策增多,使用其外汇储备保持着人民币的高汇率。2015年8月时人民币的突然贬值搅混了金融市场,高盛预测这将持续到2017年。

“我们预测人民币贬值会超过市场定价,因此甚至会导致负盈利。”分析师写道,“通常有人认为这会对冲‘中国的风险’,我们觉得这也会对冲‘特朗普贸易壁垒’的风险。”

2017年 六 大 Top trade

Top Trade 1 做多美元对英镑和欧元 高盛称,英国公投退欧以及近期的美国大选,都表明民粹主义抬头成为全球市场中逐渐发酵的主题。 在美国,财政刺激、贸易保护主义以及移民控制等措施出台的可能性上升,这些都有助于推升通胀,并利好美元;在欧洲,英国退欧进程的不确定性可能会令英镑承压,而意大利12月4日宪法公投以及法国、德国与荷兰等地的大选,则可能令欧元承压。 此外,美国和其他地区在经济增长以及通胀上的分化,也将利好美元。 在这个策略中,高盛看好同等权重的做多美元对欧元和英镑,假设起始点位为100,目标位则为110,止损在95。 同时,高盛还将对未来3、6、12个月的英镑/美元预测值分别由1.20、1.21和1.25调整至1.20、1.18和1.14。 对于这一策略的风险,高盛认为在于欧洲央行提前缩减刺激,从而导致欧元/美元上涨;以及英国推迟触发《里斯本条约》第50条启动退欧流程,令英镑得到支撑。

Top Trade 2 做多美元/人民币 高盛认为,在美元走强的大环境中,中国要保持人民币对一篮子货币稳定,必然会令美元/人民币(CNY)显著走高。同时鉴于市场对美联储加息预期的重估,在当前节点做好对冲很重要,尽管对冲的成本和几周前相比已经上升。 因此,高盛将未来3、6、12个月内对美元/人民币的预期,由此前的6.70、6.80和7.00调整为7.00、7.15以及7.30。高盛同时预期2018年底美元/人民币将升至7.60,2019年底升至7.65。

Top trade 3 做多雷亚尔、卢布,同时做空韩元和新加坡元 高盛称,看好同等权重做多巴西雷亚尔、卢布、印度卢比以及南非兰特,同时同等权重做空韩元和新加坡元。假设起始点位为100,目标位为114,止损位为95。预期收益为7%的套息和7%的价格回报,累计为约14%。

Top Trade 4 做多新兴市场股市 高盛称,对于2017年,继续看好中国以外的新兴市场的复苏,尤其是巴西、波兰以及印度等地,新兴市场股市也将迎来较好的买入时机。 高盛看好上述三地股市,假设起始点位为100,目标位则为120,止损位为90。

Top Trade 5 做多美国10年期通胀挂钩国债收益率

高盛认为,欧美通胀明年都将上升,因此建议做多美国10年期通胀保值债券的“盈亏平衡”通胀水平,起始点位为1.90%,目标位2.30%,止损位为1.60%。对于欧洲,其实水平为1.25%,目标位1.60%,止损位为1.00%。

Top Trade 6 做多欧洲Stoxx 50 2018红利指数(代码:DEDZ8) 高盛称,并不预计明年欧洲企业盈利会强劲增长,该指数当前为112,目标位为125,止损位105。这一交易的主要风险在于企业削减分红,特别是银行和石油板块,它们是Stoxx 50分红来源最大的两个板块。

[url=]Read more[/url] Pageview 25762

60[url=]Report[/url]

|